Wil jij een centje bijverdienen door te beleggen of je geld op een spaarrekening zetten?

Beleggen of niet? Dit voorspelt de beurs

Buy-and-hold ofwel kopen en bijhouden is vaak de juiste beursstrategie, maar niet altijd. Soms zelfs helemaal niet. Wie denkt in het volgende decennium slapend rijk te worden door vandaag een aandelenkorf te kopen, zal volgens ons bedrogen uitkomen. Dat lijkt een boude voorspelling, maar een uitgebreide analyse van 200 jaar beurscycli laat er weinig twijfel over bestaan.

Tekst: Danny Reweghs voor Trends

Zoals elk vak zit ook de financiële wereld vol vakjargon en symboliek. Zo is de stier het symbool van de optimisten en van een stijgende beurstrend. Vandaar dat een haussemarkt, gekenmerkt door een opwaartse tendens, ook wel een stierenmarkt wordt genoemd. De beer is het symbool van het omgekeerde: een berenmarkt is een baissemarkt.

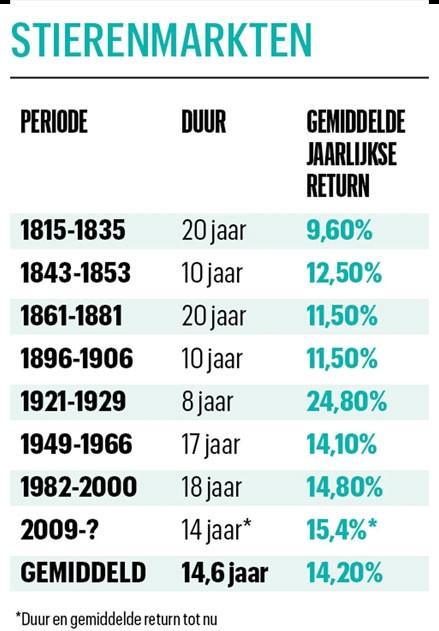

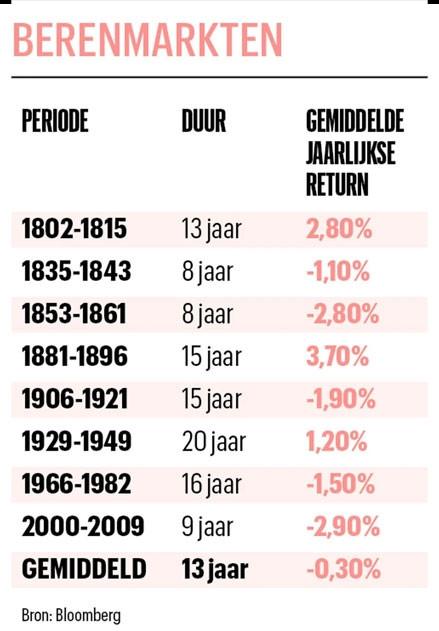

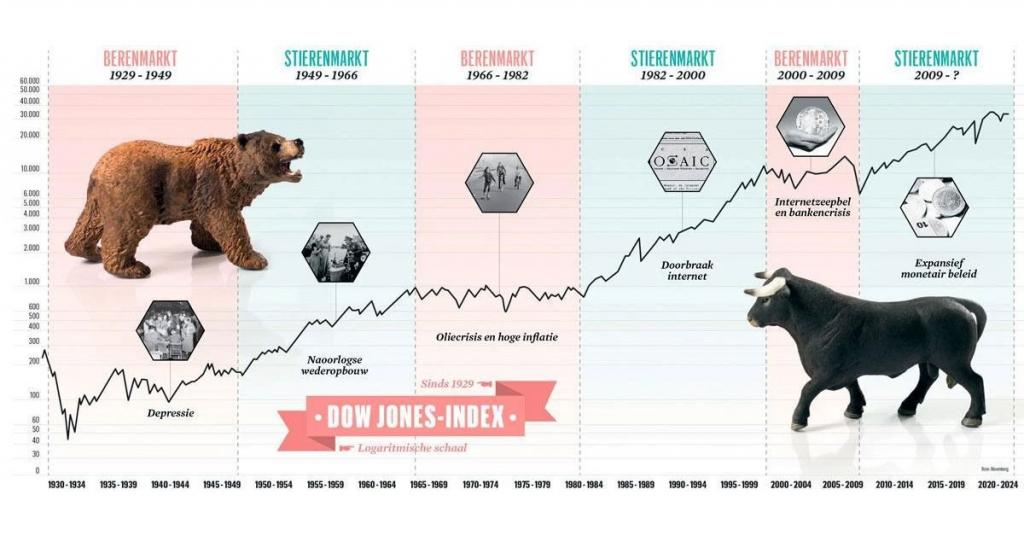

Wie de voorbije 200 jaar bestudeert, stelt vast dat de beursvloer getijden kent, er is een voortdurende afwisseling van trendmatig op- en neergaande markten. Over die twee eeuwen loopt de volledige cyclus van een langdurige stieren- én berenmarkt (zie kader De ene stier of beer is de andere niet) gemiddeld over 28 jaar. De voorbije eeuw is dat zelfs 35 jaar.

De jongste volledige langdurige stierenmarkt op Wall Street dateert al van vorige eeuw en liep van 1982 tot 2000. De laatste langdurige berenmarkt, tussen 2000 en 2009, was met negen jaar opvallend kort. De Amerikaanse beurs zit dus sinds 2009 opnieuw in een langdurige stierenmarkt, maar na veertien jaar dreigt daar een einde aan te komen.

De ene stier of beer is de andere niet

Volgens een algemeen geldende definitie start een stierenmarkt als er sprake is van een indexstijging van meer dan 20 procent vanaf het bodempeil. Omgekeerd start een berenmarkt als de index vanaf de piek meer dan 20 procent verlies lijdt. Soms wordt aan die definitie nog ‘in één jaar’ toegevoegd. In die definitie heb je met de regelmaat van een klok de start van stieren- en berenmarkten. Dat is heel duidelijk niet onze insteek.

We bekijken het veel ruimer, veel structureler. Als wij spreken over stieren- en berenmarkten, dan gaat het om wat in de Angelsaksische wereld secular bull and bear markets ofwel langdurige stieren- en berenmarkten wordt genoemd. Daarbij verwijst ‘secular’ of ‘seculair’ naar het Latijnse woord saeculum, wat een lange tijdsperiode aanduidt. Die periode wordt gekenmerkt door vele jaren met opeenvolgende nieuwe pieken zonder nieuwe bodems in een seculaire stierenmarkt, of opeenvolgende nieuwe bodems in een seculaire berenmarkt.

Voor de belegger is de essentie dat er tussen langdurige stieren- en berenmarkten een hemelsbreed verschil in opbrengst is (zie tabellen). De reële opbrengst (na inflatie) in de opgetelde 104 berenjaren sinds 1802 is gemiddeld nul. Je verdient dus geen geld en hebt absoluut dividenden nodig om geen geld te verliezen.

n de 116 stierenjaren was dat gemiddeld 14,2 procent per jaar, wat betekent dat je inleg elke vijf jaar zowat verdubbelt. Dat maakt dat een buy-and-holdstrategie wel aangewezen is in een stierenmarkt, maar absoluut geen goed idee is in een berenmarkt. Tussen het begin en het einde van een langdurige stierenmarkt liggen immers honderden procenten stijging, terwijl tussen het begin en het einde van een seculaire berenmarkt de indexen tientallen procenten achteruitgaan.

Centrale banken lieten de stier los

Na het faillissement van de Amerikaanse bank Lehman Brothers in 2008 ontstond een bankencrisis, die het financieel systeem op zijn grondvesten deed daveren. De beurzen leden zware verliezen, met uiteraard de bankaandelen op kop. Maar dat versnelde ook het einde van de seculaire berenmarkt, die begon met het uiteenspatten van de technologiezeepbel in 2000 en eindigde met het oplossen van de financiële crisis. De centrale banken, die de bankencrisis ook niet of nauwelijks hadden zien aankomen, schakelden in 2009 op een heel ander, actiever monetair beleid, met quantative easing of monetaire versoepeling. Ze kochten (overheids)obligaties over van de commerciële banken, om zo onrechtstreeks de economie te stimuleren. In de praktijk werden vooral de financiële markten daar beter van. Door het soepele financieel beleid van de centrale banken gingen de prijzen van aandelen, obligaties, vastgoed, kunst, oldtimers enzovoort in het afgelopen decennium flink hoger.

De langdurige stierenmarkt op Wall Street bracht de Standard & Poor’s 500-index, de belangrijkste beursindex van Wall Street, van minder dan 700 punten in maart 2009 (in 2000 was dat nog 1.550 punten) naar 4.800 punten begin 2022. In die periode bedroeg de gemiddelde return voor die referentie-index liefst 17 procent, het dubbele van de gemiddelde opbrengst van aandelen over de voorbije eeuw (8 à 9%) en meer dan het hoge gemiddelde van seculaire stierenmarkten. Na het veel zwakkere 2022 is dat gemiddelde teruggevallen tot bijna 15,5 procent, nog iets boven het gemiddelde voor een seculaire stierenmarkt.

De beer komt eraan

Nu ziet het ernaar uit dat de stierenmarkt in blessuretijd zit. Daar zien we enkele aanwijzingen voor. Vooreerst is er de duur van deze stierenmarkt. Met veertien jaar komt de beursklim in de buurt van de gemiddelde duur van de seculaire stierenmarkten van de afgelopen twee eeuwen.

Een tweede aanwijzing is de omvang van de stijging. Sinds maart 2009 bedraagt de klim van de S&P500-index 480 procent, dicht bij het record van 497 procent in de periode 1921-1929.

Ook de waardering van de techaandelen is een factor. Deze stierenmarkt was vooral die van de techgiganten. Met 21 keer de verwachte winst kunnen we niet echt zeggen dat de S&P500-index extreem gewaardeerd is, maar de Nasdaq 100, de index met de grootste honderd techbedrijven, zit wel aan 31 keer de verwachte winst (Apple zit aan 30, Microsoft zelfs aan 35). Dat is het niveau van het einde van een beursklim.

Tot slot gaan we ervan uit dat er sinds oktober 2020 opnieuw sprake is van een opwaartse rentecyclus in de Verenigde Staten. Die bracht de tienjaarsrente van 0,6 procent naar een tussentijdse top op 4,05 procent. We verwachten dat de rentestanden, na een daling de komende tijd, de komende jaren nog hoger zullen stijgen.

Moeilijke tijden

De kans is dus reëel dat we begin 2022 al de piek van deze stierenmarkt hebben gezien. De komende maanden zal er wellicht al een test komen. Zo kan een recessie leiden tot teleurstellende bedrijfswinsten. Maar, afhankelijk van hoe diep we zakken, is een nieuw record of een dubbele piek nog mogelijk. Daarna worden het moeilijke tijden voor aandeelhouders.

In de neerwaartse rentecyclus van de voorbije veertig jaar ging de tienjaarsrente van boven 10 procent naar nul, en in sommige landen zelfs onder nul. In die tijd steeg de S&P500-index van 100 naar 4.800 punten. De gemiddelde jaarlijkse return van de voorbije veertig jaar bedroeg zo 11,65 procent. Dat is nog altijd een stuk boven het gemiddelde van 8 à 9 procent van de afgelopen eeuw, met dank aan twee zeer stevige langdurige stierenmarkten en één relatief kortere maar vrij heftige seculaire berenmarkt.

We mogen dan ook niet uitsluiten dat de volgende langdurige berenmarkt een pittige kan worden. Het onorthodoxe beleid van de centrale banken in de afgelopen tien tot vijftien jaar mogen we omschrijven als doping voor de financiële markten, met stevige records als gevolg.

We kunnen de situatie vergelijken met periodes in de sport die worden gekenmerkt door systematisch gebruik van doping, zoals bij de Oost-Europese atleten in de jaren zeventig-tachtig of de epo-periode in het wielrennen (vooral jaren negentig). Een aantal van de records die toen gevestigd zijn, staan nog altijd overeind. Ondanks beter materiaal, betere trainingstechnieken en betere voedingsgewoonten staat bijvoorbeeld het record van de Tsjechische loopster Jarmila Kratochvilova op de 800 meter al vier decennia op 1 min 53 sec 28 hondersten. De snelste beklimming van Alpe d’Huez (36 min 50 sec) staat al sinds 1995 op naam van van de Italiaanse wielrenner Marco Pantani.

Beurzen kennen gelijkaardige hardnekkige records. Zo duurde het na de crash van de Amerikaanse beurs in 1929 liefst 28 jaar voor de Dow Jones-index in 1995 weer boven het niveau van 1929 (381 punten) uitsteeg. Na de crash van de Japanse beurs is het record van de Nikkei-index van 1989 (39.000 punten) nog altijd niet geëvenaard, 34 jaar later. Het zou dus best kunnen dat het record van deze seculaire stierenmarkt ook nog vele jaren overeind blijft.

Lees dus toch maar eens het Trends-edito van deze week om te weten hoe u zich het beste opstelt in een langdurige berenmarkt. Want na een vette periode (2009 tot nu) met uitzonderlijk hoge gemiddelde returns dreigen in dit decennium gemiddeld lage of negatieve opbrengsten ons deel te zijn.

Lange rente speelt een rol

Wat triggert nu precies een ommekeer van zo’n langetermijntrend op de beurzen? Hoe komt het dat we telkens weerkerende cycli van ongeveer dertig jaar zien? De economie, met haar verschillen tussen hoogconjunctuur en recessie, is een te beperkende factor om de structurele kloof in opbrengsten tussen een langdurige stierenmarkt en een langdurige berenmarkt te verklaren.

Een eerste verklaring is de rente-evolutie. Een stijgende of dalende rentetrend gaat vaak dertig jaar mee. Het is onze overtuiging dat we in het najaar van 2020, na een dalende trend die begin de jaren tachtig begon, de bodem hebben gezien en weer aan een stijgende trend zijn begonnen. Dat de rente een belangrijke rol speelt, is logisch. Vooreerst zijn bedrijven bij stijgende rentes minder geneigd te investeren. Daarnaast heeft de rente-evolutie een invloed op de concurrentie tussen de onderliggende beleggingsactiva.

Geld dat men overhoudt, kan maar één keer gespaard of belegd worden. Hoe hoger de rente, hoe meer mensen geneigd zullen zijn te sparen of meer in obligaties te beleggen en minder in aandelen of vastgoed. Dat we in de voorbije veertig jaar ongeveer drie decennia langdurige stierenmarkt en maar één decennium seculaire berenmarkt gehad hebben, heeft dus in de eerste plaats te maken met een structureel dalende rentetendens. De berenmarkt van 1966 tot 1982 stond dan weer bol van de forse rentestijgingen.

…maar evenzeer het sentiment

De evolutie van de lange rente alleen is evenwel niet voldoende als verklaring. Hoe verklaren we anders bijvoorbeeld de meest recente seculaire berenmarkt, van 2000 tot 2009? Dan komen we uit bij een subjectief element: het sentiment. De beleggerspsychologie en met name het kuddegedrag van het beleggerspubliek spelen ook een rol.

Pas na jaren van stijgende koersen voelen steeds meer mensen zich aangetrokken tot de beurs. Jaloezie haalt het op de aangeboren angst voor beursverliezen, wanneer familieleden, collega’s, een buurman beginnen op te scheppen over hun beurswinsten.

Aandelenbeleggers die al enige tijd winsten hebben geboekt, worden dan weer roekelozer en zetten almaar meer (spaar)geld in op de beurs. ‘Had ik in het verleden 200 in plaats van 100 ingezet, dan had ik al veel meer winst kunnen maken’, luidt de redenering. Hoe meer de koersen stijgen, hoe groter de interesse wordt en hoe meer geld naar aandelen stroomt. Bovendien worden steeds meer zogenoemde goedehuisvaderaandelen ingeruild voor speculatieve waarden, die sneller kunnen stijgen. Een voorbeeld is de opbouw van de technologiezeepbel met de internetaandelen aan het einde van de jaren negentig.

In het laatste jaar van de stijging ligt het aantal aankooptransacties minstens dubbel zo hoog als in de voorgaande jaren. In die laatste fase van de klim begint de beurs meer en meer op een casino te lijken. Dan stijgen de beurskoersen (veel) harder dan de bedrijfswinsten. Dat vertaalt zich in almaar hoger oplopende koers-winstverhoudingen. Die zijn een uiting van een toenemende hebzucht. Aan het einde van een langdurige stierenmarkten liggen de gemiddelde koers-winstverhoudingen op indexniveau beduidend boven 20. In 2000 kwamen ze zelfs gemiddeld boven 30 uit, en dat is vandaag opnieuw het geval voor de techgiganten.

In een seculaire berenmarkt gebeurt het omgekeerde. De beleggers kunnen hun beursverliezen almaar moeilijker aanvaarden en beginnen excuses te verzinnen om hun aandelen te kunnen verkopen. Op den duur kunnen ze het niet meer aan en dumpen ze hun aandelen met forse verliezen. De beurzen dalen dan ook veel meer dan de winstevolutie, en de gemiddelde koers-winstverhouding komen almaar lager uit. Aan het einde van een langdurige berenmarkt bedraagt de gemiddelde koers-winstverhouding minder dan 10, vaak zelfs maar 7 of 8. In 1982, na meer dan vijftien jaar berenmarkt, noteerden alle belangrijke westerse aandelenmarkten met enkelvoudige koers-winstverhoudingen.

Lees ook:

Fout opgemerkt of meer nieuws? Meld het hier